ブラックリストで50万円借りたい方の中には、借り入れが難しいのではと考える方も多いのではないでしょうか。

信用情報に傷がつくと、大手消費者金融からの借り入れは難しくなります。

一方、審査が柔軟な中小消費者金融であれば、ブラックリストでも50万円借りられる可能性があるでしょう。

本記事では、ブラックリストでも50万円借りたい方向けのカードローン8選を紹介します。

記事を最後まで読めば、カードローンの審査に通過できる方の特徴や、審査なしで50万円借りる方法についても理解できます。

ブラックリストでどうしてもお金を借りたい方は、ぜひ参考にしてください。

おすすめ中小消費者金融比較表

ブラックリストが50万円借りるならば中小消費者金融がおすすめ

ブラックリストの方は基本的に借り入れできませんが、どうしても50万円借りたい場合は中小消費者金融の利用がおすすめです。

なぜ中小消費者金融がおすすめといえるのか、具体的な理由について詳しく解説します。

独自の審査基準がある

中小消費者金融は、大手消費者金融と比較すると、独自の審査基準を設けている場合があります。

大手消費者金融は、申し込み者の信用情報を基にして機械で審査通過を判別しているのが大半です。

過去に債務整理や自己破産などをしていると、審査に通過できない可能性が高いです。

一方で中小消費者金融は、融資を実行できないか担当者が考えてヒアリングをしたうえで審査がおこなわれます。

担当者から態度や人柄のよさを認められ、質問に対しても誠実に対応できれば融資を受けられる可能性があります。

ただし、中小消費者金融の審査基準は甘くないため、絶対借りられるわけではないことは頭に入れておきましょう。

即日融資に対応していることが多い

中小消費者金融は、即日融資に対応しているところが多いです。

たとえば、中小消費者金融のセントラルは、最短30分での即日融資(※)を実施しています。

※平日14時までの時間内に申し込まないと即日融資は受けられません。

インターネットから申し込みをして、ナビダイヤル(0570-038-038)に電話すれば審査の手続きを早く進めてもらえます。

ブラックリストでも50万円借りれる可能性があるカードローン・消費者金融8選!

【イード金融】見出し下画像テンプレのコピー-3-1024x538-1.jpg)

ブラックリストでも50万円借りれる可能性があるカードローン、消費者金融は、次の8つです。

ブラックリストで審査に不安がある方は、上記の消費者金融に相談してみましょう。

セントラル

セントラルは、愛媛県松山市に本社を置く中小消費者金融です。昭和48年創業の実績を誇り、長期間、会社が続いていて十分に信頼できます。

インターネットで365日、24時間いつでも申し込みができるのが主なメリットです。

急にお金が必要になって早朝に借り入れをしたいときでも利用できます。

大手消費者金融と異なり、申し込み時点の返済能力を見てもらえるため、審査に通過する可能性があります。

全国15か所に無料ATMが設置されているのも、セントラルならではの魅力です。

2020年にはセブン銀行と提携しており、利便性が高まっています。

セントラルやセブン銀行のATMが利用しやすい場所にある方は、セントラルに申し込んでみましょう。

プラン

プランは、全国から申込み可能な大阪拠点の老舗消費者金融です。20年以上の実績を誇り、幅広いニーズに対応する極度貸付のカードローンを提供しています。

特に、金融事故経験者でも柔軟な審査で融資の可能性があり、最高50万円の融資枠が設定されています。

利用者には地域を問わず、インターネットや電話、FAXでの申込みが可能で、迅速な対応が魅力です。自社ATMの設置のある、大阪近郊にお住まいの方には特に便利です。

アロー

アローは、愛知県名古屋市に本社を置く中小消費者金融であり、郵送物一切なしでアプリから申し込めます。

アローのアプリを利用すれば、申し込みから借り入れまで自宅ですべての手続きを進められます。

最短45分で審査が完了し、当日にお金を借りれるのもアローのメリットです。

土日と祝日は審査をおこなっていないため、平日の早めに申し込みをしましょう。

アローの審査では、過去に任意整理や自己破産の経験があっても、現時点の借り入れ状況を重視します。

現在は返済能力があるものの、信用情報の履歴に自信がない方はアローに相談してみましょう。

キャレント

キャレントは、事業資金専用のローンです。法人向けのみしか扱っていないため、個人は利用できない点に注意しましょう。

インターネット専用のローンなので来店不要なことに加え、24時間いつでも好きなときに申し込めるのが特徴です。保証人や担保は不要で使用目的も問われないため、比較的使いやすいでしょう。

金利は融資額によって、次のように異なります。

- 100万円以下:13.0~18.0%

- 100万円以上:7.8~15.0%

政府や銀行からお金を借りるよりは高めの金利ですが、ビジネスローンとしては一般的なレベルです。最短即日融資を受けることが可能なため、急ぎの資金を調達したいならば利用を検討してみましょう。

フタバ

フタバは、東京都千代田区に本社を置く50年以上の歴史ある中小消費者金融です。

他社借り入れがあっても4社以内なら審査に通過する可能性があります。

カードローンの多くは、他社借り入れがあると返済能力を疑われて審査に通過できない原因になります。

はじめての方は30日間利息0円であるのも、フタバを利用するメリットです。

お金を借りるのに抵抗がある方でも、短期間なら利息を気にせずに利用できます。

女性が借り入れの相談をする場合は、女性オペレーターが対応します。

少しでも安心の金利を希望する女性には、フタバがおすすめです。

いつも

いつもは、高知県に本社を構える消費者金融です。特筆すべきは、申し込みから融資までの最短45分というスピード対応です。

さらに、条件を満たせば最大60日間の無利息サービスを利用できるため、短期間での返済を考えている方にもおすすめ。

審査では申込者の現在の収入状況や他社での借入状況などを確認されます。また、Web申込み可能なので、どの地域にお住まいの方でも50万円を借りられる可能性はあります。

スカイオフィス

スカイオフィスは、福岡市博多区を拠点に全国からの申込みを受け付ける消費者金融です。日本貸金業協会に加盟し、正規の消費者金融として運営されています。

最大の特徴は、審査が柔軟で、多重債務者や任意整理中の方でも審査に通過の可能性があるということです。

融資金額は1万円から50万円で、実質年率は15.0~20.0%と設定されています。審査時間は最短30分で、迅速な審査を実施。

利用者にはインターネットを通じた手軽な申込みが可能です。

スカイオフィスの融資は証書貸付タイプで、担保や連帯保証人は原則不要。ただし、返済方法は振込のみとなっており、専業主婦の方は申し込みできない点に注意が必要です。

フクホー

フクホーは、大阪市に本社を置く創業50年以上を誇る中小消費者金融です。

大手消費者金融と異なり独自の審査基準を設けており、今までに任意整理や自己破産をした方でも柔軟に対応します。

インターネットや電話で24時間受付をしており、全国どこでも来店不要で審査の手続きを進められます。

ただしインターネット申し込みにすると、契約書類を郵送する必要があり、お金を借りるまでに2〜3日程度かかるでしょう。

債務整理中で他社の審査に通過できない方には、フクホーがおすすめです。

ニチデン

ニチデンは、大阪府や奈良県など関西圏に住んでいる方を対象に融資をおこなっている中小消費者金融です。

審査時間が最短10分で即日融資も可能であり、急いでお金を借りたい方に向いています。

大手消費者金融の場合は、ブラックリストに載ると原則融資を断られますが、ニチデンの場合は現在の返済能力を見てもらえて柔軟な審査に期待できます。

はじめて申し込まれる方は、最高100日間無利息で利用できてお得です。

関西圏に住んでいてすぐに融資を受けたい方は、ニチデンに相談しましょう。

50万円を借りた場合の返済シミュレーション

ここからは、金利18.0%で50万円を借りた場合の返済シミュレーションを紹介します。

返済期間から見た場合、最低返済額から見た場合に分けてシミュレーションするため、参考にしてください。

返済期間から見るシミュレーション

まずは、返済期間を起点にシミュレーションしてみます。

| 返済期間 | 毎月の返済金額 | 総返済額 |

|---|---|---|

| 2か月 | 255,638円 | 511,277円 |

| 3か月 | 171,691円 | 515,074円 |

| 4か月 | 129,722円 | 518,888円 |

| 5か月 | 104,544円 | 522,722円 |

| 6か月 | 87,762円 | 526,574円 |

返済期間が短いほど利息は低く抑えられるため、総返済額は少なくなります。

ただし、毎月の返済金額は増えるため、返済に充てられる金額がどれくらいかを見極めながら、無理のない範囲で支払いを続けることが大切です。

なお、最終月の返済額は通常よりも少なくなるのが一般的です。借り入れを検討しているカードローンが返済シミュレーションを用意している場合は、そちらも活用してください。

最低返済額から見るシミュレーション

続いて、最低返済額を起点にシミュレーションしてみます。

| 最低返済額 | 完済までの期間 | 総返済額 |

|---|---|---|

| 15,000円 | 47回 | 698,327円 |

| 30,000円 | 20回 | 579,706円 |

| 35,000円 | 17回 | 566,954円 |

| 40,000円 | 14回 | 557,856円 |

| 45,000円 | 13回 | 551,111円 |

消費者金融系のカードローンだと、最低返済額は月数千円に設定されているケースがあります。

しかし、それは借入額が10万円や5万円など少額のケースに限ります。50万円を借り入れる場合、最低返済額は少なくとも1万円以上に設定されるケースが多いことは認識しておきましょう。

詳細については、利用を検討しているカードローンの返済シミュレーションで確認してください。

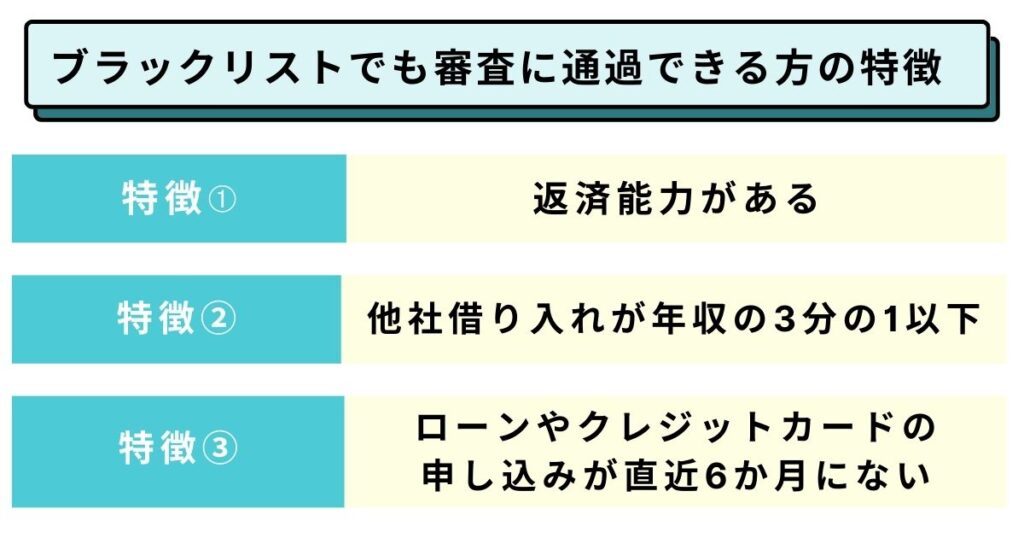

ブラックリストでも審査に通過できる方の特徴

ブラックリストでも審査に通過できる方の特徴は、次のとおりです。

- 返済能力がある

- 他社借り入れが年収の3分の1以下

- ローンやクレジットカードの申し込みが直近6か月にない

上記の特徴に当てはまるか、借り入れをする前に確認しましょう。

返済能力がある

返済能力があると認められる方は、ブラックリストでも審査に通過できる場合があります。

返済能力がある方の特徴は、次のとおりです。

- 年収が高い方

- 安定した仕事に就いている方

- 勤続年数が3年以上ある方

年収は、返済能力があるか確認するための情報の1つです。

年収が高い方だと、返済能力が高く安定したお支払いができると判断されやすくなります。

また一般企業の正社員や公務員などの安定した仕事に就いていると、ブラックリストでも返済能力が高いと判断されるかもしれません。

他社借り入れが年収の3分の1以下

他社借り入れが年収の3分の1以下であることも、ブラックリストで審査に通過できる特徴の1つです。

貸金業法では総量規制により「本人の年収の3分の1までしか借りられない」と定めています。

年収が150万円以上ないと、50万円を借りられません。また、複数の業者からの借り入れがあると、カードローンの審査になかなか通過できないです。

どうしても50万円借りたい場合は、他社からの借り入れ件数と総額を少なくしてから新たな借入先へ申し込みましょう。

ローンやクレジットカードの申し込みが直近6か月にない

ローンやクレジットカードの申し込みが直近6か月になければ、ブラックリストでも審査に通過できる可能性があります。

短期間で複数社のローンやクレジットカードに申し込むと、申し込み情報が信用情報機関に記載されて申し込みブラックになります。

複数社に申し込みをして審査に断られた申し込みブラックだと、お金を貸しても返ってこないと判断されてしまい、審査に通りにくいです。

申し込みブラックは、最後の申し込みから6か月経つと信用情報機関の履歴から消えます。

審査に落ちた情報は6か月は残るため、最後の申し込みから6か月以上経過してからローンを申し込みましょう。

ブラックリスト・無職でもOK!審査なしで50万円借りる方法

審査なしで50万円借りる方法は、次のとおりです。

- 家族や友人

- 質屋

- 定期預金担保貸付

- 契約者貸付

- 従業員貸付

上記の方法は、審査を通さずにお金を借りられます。審査なしで50万円借りたい方は、ぜひ確認してみてください。

家族や友人

審査なしで50万円借りたい場合は、家族や友人に頼んでみましょう。

親しい友人や家族であれば、お金に困っていると伝えると利息なしでお金を借りられる可能性があります。

しかし、信頼関係を築けている友人や家族でもお金が絡む問題になると、関係が悪化する原因となるかもしれません。

約束をした返済期日までにお金を支払わないと、信頼関係が崩れてしまうため注意が必要です。

約束を破らないようにするには、事前に借用書を用意しておくのが効果的です。

家族や友人との関係を壊したくない場合は、借用書に返済期日を残しておき、支払いを忘れないように対策をしてください。

質屋

審査なしですぐに融資を受けられる方法としては、質屋があります。

質屋は、自身が保有する品物を担保としてお金の融資を受けられる店舗です。

ブランド品や時計などさまざまな品物が対象であり、高額な融資が期待できます。

担保になる品物があれば、ブラックリストでも借り入れができるのが大きなメリットです。

返済期日までに支払えば担保にした品物は返ってくるため、お金を用意できる目処があれば、大事な品物を失わずに済みます。

万が一返済できなくても、消費者金融でお金を借りる場合とは異なり品物を失うだけです。

ただし、パソコンやスマートフォンなどを質屋に預けてしまい、日常生活に支障が出ないようにしましょう。

定期預金担保貸付

安心の金利で50万円借りたい方には、定期預金担保貸付が向いています。

定期預金担保貸付は、銀行やゆうちょ銀行などの金融機関の定期預金を担保にしてお金を借りる方法です。

金融機関によって「当座貸越」「自動貸付」など名称が異なります。

定期預金担保貸付の最大のメリットは、安心の金利で借りられることです。

たとえば、ゆうちょ銀行の場合は、0.25〜0.5%の金利で借り入れができます。

大手消費者金融のアイフルの金利3.0〜18.0%と比較すると、安心な金利といえます。

消費者金融と異なり、審査なしで即日融資を受けられるのも魅力です。

すでに定期預金を組んでいて、すぐにお金を借りたい方は、定期預金担保貸付で借りましょう。

契約者貸付

審査なしで安心な金利で50万円借りたい場合は、契約者貸付を検討しましょう。

契約者貸付制度とは、加入している保険の解約返戻金を担保として保険会社からお金を借りられる制度です。

審査の必要がなく、金利が低い点が大きなメリットです。

たとえば、日本生命の金利は2.0%程度で、消費者金融カードローンと比べて金利が低めに設定されています。

ただし、融資を受けられるのは保険の契約者に限られるうえ、積立型の生命保険のみに適用される点には注意してください。

ブラックリストで消費者金融から融資を受けられない方は、契約者貸付制度を利用できるか確認しましょう。

従業員貸付

会社の従業員貸付制度を利用すれば、安心な金利でお金を借りられます。

従業員貸付は、会社が従業員の生活支援や福利厚生として提供しています。

従業員貸付制度の利用条件は、次の3つです。

- 緊急性の高い理由がある

- 正社員である

- 大きな金額ではない

安心の金利で借りられる従業員貸付制度は、病気やケガの治療費や家庭の急な収入減など緊急性の高い理由で利用したい制度です。

社内での審査はおこなわれる可能性がありますが、カードやローンを契約するときのような審査はないためブラックリストでも利用できる可能性があるでしょう。

ただし従業員貸付制度は、すべての会社に存在する制度ではありません。

従業員貸付制度や給与の前払いなどが利用できるか会社に相談してみましょう。

ブラックリストでも利用できる公的な貸付制度

ブラックリストでも利用できる公的な貸付制度は、次のとおりです。

- 生活福祉資金貸付制度

- 求職者支援制度

- 母子父子寡婦福祉資金貸付

ブラックリストの方は、上記の制度を利用できないか検討してみましょう。

生活福祉資金貸付制度

生活福祉資金貸付制度は、ブラックリストでも利用できる貸付制度です。

低所得者世帯、障害者世帯、65歳以上の高齢者世帯を対象に、それぞれの世帯に合った資金貸付をおこないます。

生活福祉資金貸付制度には、次の4つの資金が用意されています。

| 資金の種類 | 目的 | 向いている方 |

|---|---|---|

| 総合支援資金 | 生活の立て直しと経済的自立を支援 | 収入減や失業などにより生活費に困っている方 |

| 福祉資金 | 在宅福祉や社会参加の促進を図る | 医療や介護でお金を必要とする方 |

| 教育支援基金 | 進学や修学の継続を支援して将来的な自立につなげる | 子どもの教育費が足りない方 |

| 不動産担保型生活資金 | 高齢者世帯に持ち家を担保として 生活資金を貸し付けて自立を支援 | 不動産を所有している方 |

生活に困っていてお金を借りたい低所得者世帯や高齢者世帯の方は、生活福祉資金貸付を利用しましょう。

求職者支援制度

ブラックリストでも利用できる貸付制度の1つに求職者支援制度があります。

求職者支援制度は、転職や再就職者を目指す方が月10万円の給付金を受給しながら無料で職業訓練を受講する制度です。

ハローワークに求職申し込み中、雇用保険の受給者ではないなど求職者支援制度には利用条件があります。

職業訓練受講給付金を受給しても生活が苦しい場合は、求職者支援資金融資を受けられます。

金利は3.0%に設定されており、消費者金融の金利18.0%程度と比較すると安心の金利です。

生活が苦しい方の救済が目的であり、ブラックリストでも借り入れができます。

失業によりお金がなく生活に困っている方は、求職者支援制度が向いています。

母子父子寡婦福祉資金貸付

ひとり親家庭でお金を借りたい方は、母子父子寡婦福祉資金貸付を利用しましょう。

母子父子寡婦福祉資金貸付は、母子家庭や父子家庭の親に子どもの学費や生活費などに必要なお金を貸し付けるものです。

生活費、教育費、住宅費などさまざまなニーズに対応した貸付金が用意されています。

自身で申請をして審査に通る必要はありますが、1.0%の安心の金利で借りられるメリットがあります。

母子父子寡婦福祉資金貸付は、ブラックリストでも申請や審査に影響はありません。

母子家庭、父子家庭、寡婦の方なら所得制限がないため、お金に困っている場合は積極的に利用したい制度です。

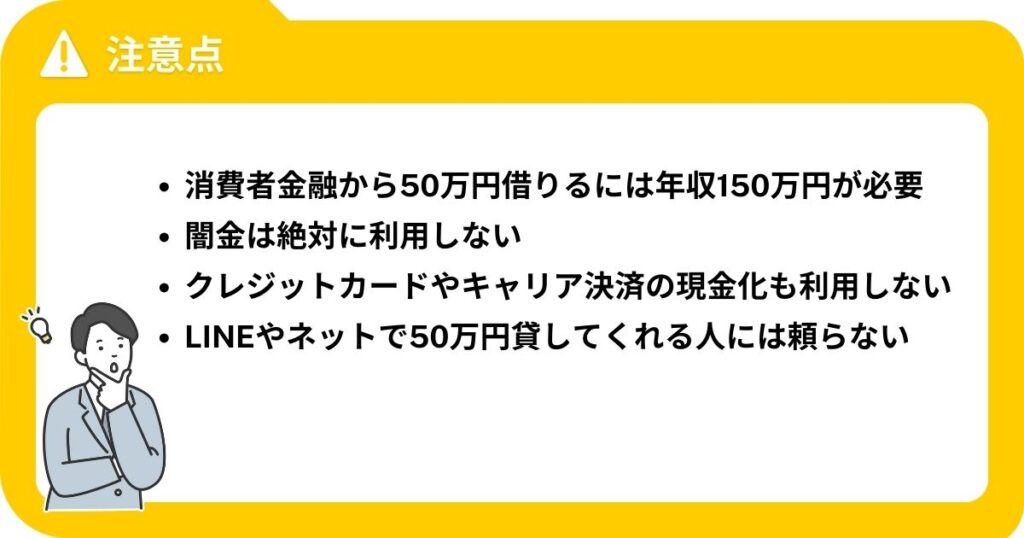

ブラックリストでも50万円借りたいときの注意点

ブラックリストの状態の方が50万円を借りるときは、次の点に注意してください。

それぞれ解説します。

消費者金融から50万円借りるには年収150万円が必要

総量規制の関係上、消費者金融から50万円を借りるには、最低でも年収150万円が必要です。

法律で定められていることなので、このルールはブラックリストかどうかに関係なく適用されます。

年収が150万円以下の方は、審査なしでお金を借りる方法を検討してください。

闇金は絶対に利用しない

闇金とは、貸金業法を守らずに融資をおこなう業者です。

闇金なのか確認する方法は、次のとおりです。

- 登録番号が存在しない

- 上限金利が年20.0%以上

- 無審査の誘い文句

- 金融庁サイトの「登録貸金業者情報検索」でヒットしない

上記のような特徴があると、闇金の可能性が高くなります。

闇金からお金を借りると、法外な利息を要求されて返済ができなかったり、厳しい取り立てに追い込まれたりするため、絶対に利用しないでください。

クレジットカードやキャリア決済の現金化も絶対利用しない

クレジットカードの現金化も利用してはいけません。

クレジットカードの現金化は違法にはなりませんが、カード会社の規約違反にあたりカードが使用できなくなる可能性が高いです。

手数料が高額であり、利用すればするほど金銭的な損失が発生するほか、詐欺や犯罪などのトラブルに巻き込まれる可能性もあります。

キャリア決済を使った現金化は、法律で明確に禁止されていませんが、規約違反にあたり使用している携帯電話やスマートフォンが強制解約されるリスクがあります。

クレジットカードや携帯電話が使用できなくなると、生活に悪影響を与えるため、50万円を借りたくても現金化はやめておきましょう。

LINEやネットで50万円貸してくれる人には頼らない

インターネット上の掲示板やSNSなどを見ていると「誰か50万円貸してください」というようなお願いに、「50万円貸します」というような形で応じている方がいます。中には、掲示板やSNSからLINEに誘導されるケースもあるようです。

個人と個人がお金を貸し借りすることは「個人間融資」と呼ばれています。個人間融資の掲示板やSNSには、闇金が紛れ込んでいるケースがあるため危険です。

それ以外にも「個人情報をネットでさらされた」「性的な関係を要求された」など、トラブルが絶えないと報告されています。

個人間融資は大きなリスクを伴う借り入れ方法なので、絶対利用しないようにしてください。

ブラックリストとは?

ブラックリストとは、信用情報に傷がある状態を示す俗称です。

そのため、ブラックリストという表が実際にあるわけではありません。信用情報に金融事故がある状態のことを「ブラックリストに載る」といいます。

金融機関はお金を貸し出す際に審査をしており、その際に申し込み者のクレジットカードやカードローンなどの返済状況や利用状況(信用情報)を必ずチェックします。

信用情報に記録される事故情報の例は、次のとおりです。

- 自己破産

- 個人再生

- 任意整理

- 61日以上の返済遅延や延滞

ブラックリストが50万円借りるのは難しい

結論として、ブラックリストの方が50万円を借りるのは非常に難しいと考えられます。

なぜそう言えるのか、具体的に解説します。

ブラックリストだと審査通過が困難

そもそも、ブラックリストの方は審査に通過すること自体が難しいです。

ブラックリストに登録された状態になるのは、信用情報に傷がついたときです。そして、信用情報の傷は返済トラブルがあったことを示します。

問題なくお金を返せる方は金融事故を起こしません。そのため、金融事故を起こした方は返済能力が著しく低いといえるでしょう。

金融機関は返済能力が低いと考えられる方にお金を貸さないため、信用情報に傷があると借り入れができなくなります。

超ブラックだと審査には通過できない

超ブラックは「総量規制の上限に達している」「現在も長期遅延中の借り入れがある」状態です。信用力が非常に低く、基本的に審査には通過できません。

総量規制は消費者金融が守らなければならない法律であり、借り入れは年収の3分の1以上までとしています。

また、現在も長期遅延中の借り入れがある場合は、自社で融資をしても返済できないのではないかと思われ、審査には通過できません。

どうしてもお金を借りたい場合は、親族や友人からの借金や質屋の利用などが基本になります。

ブラックリストかわからない場合は信用情報を開示してみる

中には、自身がブラックリストに登録された状態か分からない方もいるでしょう。そんな場合は、信用情報の開示請求がおすすめです。

信用情報は、「信用情報機関」と呼ばれるところで管理されています。信用情報機関は次に示すとおり3つあり、どの信用機関も開示請求に応じています。

| 信用情報機関の名前 | 加盟している金融機関 |

|---|---|

| CIC | ・消費者金融 ・クレジットカード会社 |

| JICC | ・消費者金融 ・クレジットカード会社 ・銀行 など |

| KSC(全銀協) | 銀行 |

3つの信用情報機関は互いの情報を共有し合っていること、審査の際には3つすべての情報がチェックされていると考えられることから、開示請求はすべておこなうのがおすすめです。

開示請求の方法は、信用情報機関によって異なります。信用情報を開示請求する方法について、詳しく見ていきましょう。

インターネット

信用情報の開示請求をする方法として最も一般的なのは、インターネットからの開示請求です。

基本的な流れとしては、各信用情報機関の公式サイトやスマホアプリから開示請求に必要な情報を送信し、500円~1,000円の手数料を支払います。

開示請求の手続きが完了すると、届いたメールやサイト上で、自身の信用情報をPDFファイルで確認できます。

インターネットからの開示請求は最短数十分で信用情報を確認できるため、最もおすすめの方法です。

郵送

信用情報は、郵送でも開示請求できます。各信用情報機関の公式サイトから申込書をダウンロードして記入し、郵送しましょう。

申込書を郵送する際は、「開示利用券」という券をコンビニで購入して同封する必要があります。

開示利用券は、手数料の支払いを証明するものとして絶対に必要な券です。同封しないと信用情報を確認できないため、絶対忘れないようにしましょう。

申込書と開示利用券を郵送すると、1週間後くらいに信用情報が郵送で届きます。インターネットでの開示手続きに比べて時間がかかることは認識しておきましょう。

50万円の借り入れについてよくある質問

【イード金融】見出し下画像テンプレのコピー-1-1-1024x538-1.jpg)

最後に、50万円を借りたい方からよくある質問に回答します。

ブラックリストの方はもちろん、ブラックリストで無い方からの質問に対する回答もあるため、参考にしてください。

ブラックリストでも銀行カードローンを利用できますか?

ブラックリストの方が銀行カードローンを利用するのは不可能と考えておいた方がいいでしょう。

銀行カードローンは、機械やスコアリングを使った画一的な審査をおこなうのが基本です。

中小消費者金融のように柔軟な審査はおこなっていないと考えられるため、ブラックリストの方が審査に通過するのは難しいでしょう。

ブラックリストでもおまとめローンを利用できますか?

利用できる可能性はありますが、中小消費者金融が提供するおまとめローンの利用をおすすめします。

おまとめローンでも審査はおこなわれます。そのため、ブラックリスト状態の方は返済能力がないと見なされて、審査に落ちる危険性が高いでしょう。

中小消費者金融であれば、独自の審査基準に基づく柔軟な対応が期待できます。大手消費者金融や銀行のおまとめローンは避けるのが無難です。

年金受給者でも50万円借りられますか?

年金受給者でも50万円借りることは可能です。ただし、カードローンを利用するときは注意しましょう。

カードローンの中には、年金収入のみの方からの申し込みを断っているものがあります。その場合、年金以外の収入がなければ申し込めません。

学生でも50万円借りられますか?

パート・アルバイトで年収150万円以上の収入がある学生ならば、カードローンで50万円借りられる可能性はあります。

年収150万円に満たない学生の場合、カードローンで50万円を借りるのは不可能なため、審査なしで借りる方法を検討してください。

まとめ

ブラックリストだと返済能力を疑われるため、大手消費者金融からの借り入れは困難です。

一方で中小消費者金融の場合は、担当者とヒアリングをしたうえで審査がおこなわれ、誠実な対応ができれば融資を受けられる可能性があります。

条件が合えば、契約者貸付や従業員貸付などで審査なしに50万円を借りられます。

また、生活福祉資金貸付制度や求職者支援制度などもブラックリストが利用できるおすすめの制度です。

闇金や現金化などは金銭トラブルに巻き込まれる可能性が高いため、利用は避けてください。

ブラックリストで50万円借りたい方は、本記事で紹介した消費者金融カードローンや審査なしで借りる方法を参考に、お金を工面しましょう。

<参考リンク>

フタバ公式サイト

セントラル公式サイト

アロー公式サイト

カードローンはブラックでも借りられる?審査が通りやすい金融機関を紹介